下がり続ける株価~森永卓郎『経済“千夜一夜”物語』

6月16日のニューヨークダウが、2万9927ドルと3万ドルを割り込んで、年初来安値を更新した。

年初からの下落率は18%に達したが、原因はもちろんFRB(連邦準備理事会)の金利引き上げだ。FRBは6月15日のFOMC(公開市場委員会)で、0.75%の大幅利上げを決定した。通常の3倍となる上げ幅で、1994年11月以来、約27年半ぶりのことになる。

【関連】止まらない円安に動かぬ日本~森永卓郎『経済“千夜一夜”物語』 ほか

なぜ金利が上がると株価が下がるのか。金利が上がると、感覚的に預金や債券など固定利回りの商品の魅力度が上がるため、株式のような元本保証のない商品から投資資金が移動するとみられている。

一方、理論的にも金利が上がれば、株価は下がる。株価は、一株当たりの利益を将来にわたって積算したものだとされている。ただし、将来の利益は金利を使って割り引くことで、現在価値に修正する。例えば金利が7%だったら、来年の利益は7%分を差し引いたものが、今年の価値となる。そうした考え方の下では、理論株価=利益÷(金利-成長率)として計算されることが明らかにされている。

もちろん、実際の株価は理論通りに決まらないのだが、金利引き上げの影響を考えるために、理論通りだとして、金利の引き上げでどれだけ株価が下がるのかを計算してみよう。

米国10年債利回りは、年初の1.51%から6月17日に3.25%へと1.74ポイント上昇している。FRBが短期金利を引き上げた1.50ポイントとほぼ同じ幅だ。この金利上昇を理論式に当てはめると、株価は53%下落することになる(成長率はゼロと仮定している)。この計算結果からすると、現実の18%という下落率は、まだまだ小さいということになる。

借金して投資している人は…

さらにFOMCは、今後7月、9月、11月、12月と、年内にあと4回開催される予定になっており、そのすべてで0.75%ずつ金利が引き上げられるとすると、合計3%の利上げが行われることになる。ちなみに理論式では、そうなった場合の米国株価は、76%も下がることになる。ニューヨークダウが8850ドルになる勘定だ。とてつもない数字だが、もしそうなったら、株価はそんなところでは収まらないだろう。日本は家計の金融資産のうち54%が現預金だが、アメリカは13%しかない。株式と投資信託だけで51%と、過半を占めている。突然、自分の株式と投資信託が4分の1に目減りしたら、消費にブレーキをかけるだろう。

それだけではない。借金して投資をしている人は、もっと悲惨だ。資産価格が下落しても借金は値下がりしないから、あっと言う間に銀行から追証を求められるようになる。それを支払うために、不動産など、株式以外の資産を売却せざるを得なくなるのだ。そうした売りが膨らむと、ありとあらゆる投資対象の商品が値下がりしていく。エブリシングバブルの崩壊だ。

いま多くのメディアが、不況下での物価上昇であるスタグフレーションを心配している。しかし、本当に心配しないといけないのは、物価上昇よりも、物価や資産価格が一斉に下落する恐慌のほうなのだ。

そうした状況を「一億総株主」を掲げる岸田文雄総理は、理解していない。だから、来年4月に任期満了を迎える日本銀行の黒田東彦総裁をタカ派に代える。その時こそ、令和恐慌の始まりになるだろう。

合わせて読みたい

-

“魔性の女”との不倫が原因で…「SHOGUN」真田広之が愛した3人の女優

2024.10.09 芸能 -

視聴率ダダ下がり! 日曜劇場『海に眠るダイヤモンド』視聴者離れの原因は「負のスパイラルに陥っている」

2024.11.17 芸能 -

凡ミス!?『海に眠るダイヤモンド』1950年代なのに子役の首にネッククーラー「未来の子供いて笑った」

2024.11.19 芸能 -

『テレ東音楽祭』大好評の裏でTOBEにトラブル…北山宏光の“観覧詐欺疑惑メール”にファン心痛「しっかりしてくれ」

2024.11.22 芸能 -

『紅白歌合戦』K-POP勢“6組出場”に一部のSNSユーザーが激怒も…「納得」でしかない選出理由

2024.11.21 芸能 -

「ジェシーと別れてほしい」綾瀬はるか主演映画『ルート29』大コケで関係者から漏れる本音

2024.11.20 芸能 -

「106万円の壁」撤廃のどさくさにまぎれ社会保険料増を画策する厚労省の火事場泥棒ぶりを森永卓郎が痛烈批判!

2024.11.21 -

ハロプログループが「国民的アイドル」にカムバック!? 大企業のバックアップで再々ブレークか

2024.11.19 芸能 -

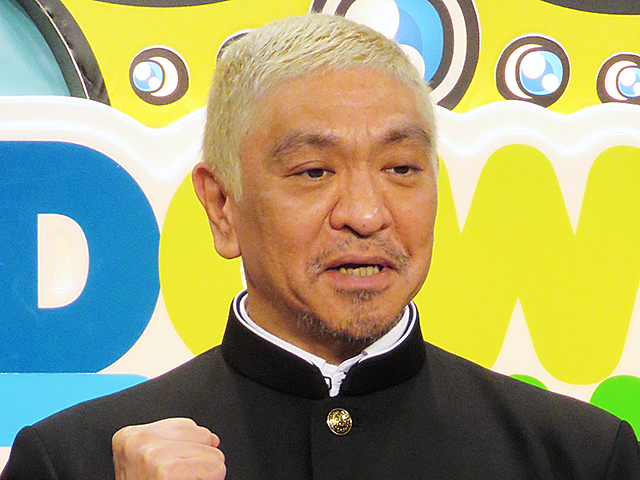

松本人志“早期復帰”にレジェンド芸人が苦言「テレビの視聴者は笑えるでしょうか」

2024.11.21 芸能 -

「新世界の神となる」藤原竜也“18年越し”に夢かなう!? ドラマ『全領域異常解決室』にデスノートファンも夢中

2024.11.22 芸能

合わせて読みたい

-

“魔性の女”との不倫が原因で…「SHOGUN」真田広之が愛した3人の女優

2024.10.09 芸能 -

視聴率ダダ下がり! 日曜劇場『海に眠るダイヤモンド』視聴者離れの原因は「負のスパイラルに陥っている」

2024.11.17 芸能 -

凡ミス!?『海に眠るダイヤモンド』1950年代なのに子役の首にネッククーラー「未来の子供いて笑った」

2024.11.19 芸能 -

『テレ東音楽祭』大好評の裏でTOBEにトラブル…北山宏光の“観覧詐欺疑惑メール”にファン心痛「しっかりしてくれ」

2024.11.22 芸能 -

『紅白歌合戦』K-POP勢“6組出場”に一部のSNSユーザーが激怒も…「納得」でしかない選出理由

2024.11.21 芸能 -

「ジェシーと別れてほしい」綾瀬はるか主演映画『ルート29』大コケで関係者から漏れる本音

2024.11.20 芸能 -

「106万円の壁」撤廃のどさくさにまぎれ社会保険料増を画策する厚労省の火事場泥棒ぶりを森永卓郎が痛烈批判!

2024.11.21 -

ハロプログループが「国民的アイドル」にカムバック!? 大企業のバックアップで再々ブレークか

2024.11.19 芸能 -

松本人志“早期復帰”にレジェンド芸人が苦言「テレビの視聴者は笑えるでしょうか」

2024.11.21 芸能 -

「新世界の神となる」藤原竜也“18年越し”に夢かなう!? ドラマ『全領域異常解決室』にデスノートファンも夢中

2024.11.22 芸能